6月13日晚间,Arkham发文表示,Curve创始人Michael Egorov价值近9位数的借贷头寸(1.41亿美元CRV)已被全部清算,并在Curve的借贷平台Llamalend上共计产生超过100万美元的坏账。

针对这次清算风波,当天Curve创始人Michael Egorov在社交媒体发文回应,Curve团队和本人今天一直在努力解决清算风险问题,正如大众所知,自己的所有贷款仓位已被清算。

他还补充道,由于自己的持仓规模太大,对市场的影响过大,导致了约1000万美元的坏账,不过目前已经偿还了93%,剩余的部分坏账将很快偿还。

至此,这场持续12小时的清算风波似乎已被按上了暂停键,CRV币价也维持在0.28美元上下震荡。

但导致这次CRV借贷仓位大规模清算的原因仍值得深究,且创始人Michael Egorov面对这次清算时的无动于衷,“不补仓、不拯救”的冷静行为更是让人意外,以致于社区质疑他是否在通过抵押贷款的方式抛售CRV套现?

1.41亿美元CRV被清算或在预料之中

早在2个月以前,创始人Michael Egorov在借贷平台的CRV仓位就被预警有潜在的清算风险,但是Michael Egorov并没有采取任何行动,既没有补仓也没有归还所借的稳定币资产,当这次CRV被清算时并不意外,似乎早已在预料之中。

6月13日早间,数据平台Arkham发文提示,Curve创始人Michael Egorov在5个借贷平台上,抵押的1.41亿美元CRV借出9570美元稳定币(主要是crvUSD)的仓位头寸,随着CRV代币的下跌将面临着被清算的风险。

Arkham指出,如果CRV的价格再下跌约10%,Michael Egorov的这些头寸很大可能会开始被清算。

随后,CRV代币从0.35美元一路跳水至最低点0.21美元,日内跌幅一度超过40%,创下历史新低。

Michael Egorov在Inverse、UwU Lend等多个借贷平台的CRV借贷仓位全部跌破清算线,开启清算模式。

6月13日晚间,Arkham发文表示,Michael Egorov地址上的1.41亿美元(价值约9位数)借贷头寸已被全部清算。

其实,早在2个月前,Michael Egorov的CRV抵押借贷仓位就被提示已进入了危险区,面临着被清算的可能。

4月14日,链上数据分析师余烬就在社交媒体发文表示,随着市场下跌,CRV价格也跌至0.42美元Michael Egorov的借贷仓位也又进入红线危险区了。

据监测,Michael在Curve LlamaLend、UwU Lend、Silo及FraxLend等6个借贷平台,使用5个地址共计抵押了3.71亿枚CRV,借出了9254万美元的稳定币,共计有12笔债务。其中,多个仓位借贷健康率已经下降至1.1附近,根据推测,若CRV价格继续下跌10%没有补仓或还款的情况下,将会启动清算。

当日夜间CRV价格一度跌到0.35美元,早已跌破0.42美元的10%,但奇怪的是Michael Egorov借贷仓位并未被清算,而他似乎也没有做出任何补救措施。

关于为何未被清算,有两种观点,一是预言机价格出现滞后,可能未追踪到清算价格;二是借贷平台Silo的清算机制是手动清算,不是自动清算,即使价格到了清算线,但是没有手动执行的话,清算并没有真实发生。

Michael Egorov似乎很幸运的躲过了4月份的清算,仓位并没有受到任何威胁。

不过,面对自己岌岌可危的仓位,在过去的两个月时间内,他并没有采取任何应对措施。所以当随着加密市场行情的整体下跌影响,CRV价格再次下跌,Michael Egorov的CRV借贷仓位被清算也早在预料之中。

Michael Egorov被质疑是通过借贷形式抛售CRV

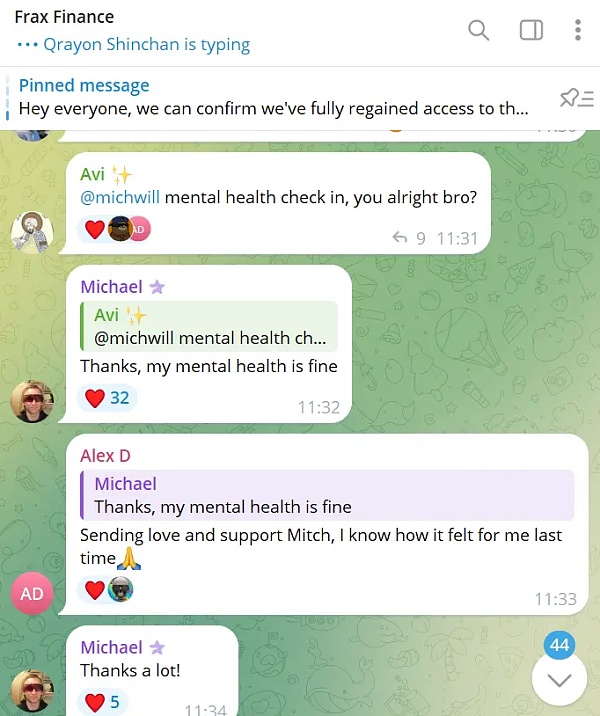

面对CRV这次大规模仓位清算,创始人Michael Egorov的表现更让人吃惊,他在整个清算过程中没有任何发声,甚至无动于衷,既没有主动补仓也没有任何补救行动,且在仓位清算发生的6月13日上午,还在Frax Finance社区与用户调侃,表示自己的精神状态很健康。

在去年8月的CRV清算危机中,Michael Egorov为避免CRV价格下跌导致出现清算,主动补仓并向33位投资者或机构以OTC场外交易的方式出售了1.594亿CRV,换取6376万稳定币来偿还借款,拯救自己的仓位。

与上次的火速在各个借贷平台上归还部分资金,且增加CRV质押物状态对比,Michael Egorov面对这次1.41亿美元CRV仓位清算的表现异常冷静,既没有主动在OTC出售CRV来偿还借款也没将之前借出的稳定币转移部分回来还款,异常淡定反常。

有用户质疑,这次清算是不是Michael Egorov预谋已久的套现方式。清算1.41亿美元CRV仓位,最终获得约1亿美元稳定币,且随着CRV币价下跌,损失好像不足30%,如果他将1.41亿美元CRV直接抛向二级市场,以CRV如今的流动性,损失可能不止30%,还会背上砸盘骂名。

对于本次CRV仓位清算,以太坊核心开发者eric.eth表示,Curve 创始人并没有因为CRV被清算而受到“损失”,他从价值 1.4 亿美元的 CRV 仓位中获得了 1 亿美元的收益,而在市场上出售会导致相似的价格并引起社区的不满。

用户@0x_Kun在评论中表示,如果在二级市场上出售价值1.4亿美元的CRV将会出现疯狂的滑点,Michael Egorov用抵押的方式获得美元稳定币,清算虽损失了约30%的抵押品但最终获得了1亿美元。

他补充解释道,抵押清算对于Michael Egorov是双赢的套现策略,如果CRV价格上涨,他只需借更多钱,如果价格下跌就会清算,但可以保留所有借来的钱。

Youtube博主@sassal.eth则用“你本来可以不买豪宅的”留言评论,嘲讽Michael Egorov的这次仓位清算行为与之前套现VC币买豪宅并无差别。

CRV清算余波:投资人受损

无论这次CRV清算是有预谋的抛售还是无意的行为,但上亿美元的清算规模对加密市场的影响不容小觑,尤其是Curve相关的投资人影响最大,且已经波及了多个借贷。

其中,CRV价格的暴跌也引发了其它借贷平台上的仓位清算,据Lookonchain数据显示,有用户在Fraxlend上被清算了1058万枚CRV,价值330万美元。

另外,凡是去年参与“Curve保卫战”的OG、机构及VC等,如DWF、黄立成在场外OTC以0.4美元买入的CRV代币,随着CRV跌至历史新低,仓位都是处于亏损状态。

当然面对这场清算风波,也有人支持并获利。如加密基金NDV联合创始人、NFT巨鲸Christian表示,从Michael Egorov获得3000万枚CRV,以支持Curve和DeFi的未来。据悉,Christian场外买入的CRV约600万美元,即每枚CRV代币价格为0.2美元,按照如今的0.28美元,账面浮盈约40%。

自去年3月Curve创始人被VC机构联合讨伐霸占VC币,套现买豪宅后,Curve平台的危机就一件接着一件,同年7月遭遇黑客攻击,今年4月被提示清算风险,如今1.41亿美元CRV仓位被清算等等。

曾一度与Uniswap并驾齐驱的DeFi头部两大王炸产品,Curve却一直在走下坡路,有人将归结于DeFi赛道的发展困境,但更多人认为Curve是一手好牌被Michael打得稀碎。

根据DeFiLlama数据显示,6月14日,Curve平台现锁仓的TVL已降至22.7亿美元,与2022年高点的230亿美元相比,TVL已缩水至不到原来的十分之一,在DeFi市场的排名也已降至15名开外。