作者:Crypto_Painter,来源:作者推特 @CryptoPainter_X

这轮牛市:

1. 涨的慢,没有展现出过往牛市那样的赚钱效应;

2. 流动性差,除BTC以外的大部分高市值山寨均没有走出新高;

3. 缺乏流量,社交媒体关注度远低于过往牛市;

系统性的讲讲这3点。

一、这轮牛市是否比过往牛市涨得慢?

判断这轮牛市涨的快还是慢?这是一个技术层面的问题,对于价格上涨的动能,并不是单纯看其变动的速度,而是要看其持续性;

举个例子,假设一轮牛市需要1年的时间走完,那么如果这路牛市在这一年的前11个月都在低位震荡,却在最后一个月走出了300%的涨幅,然后见顶,进入熊市,你会这把这种行情叫做牛市嘛?

虽然最后一个月涨的非常快,但是这种行情并不能代表着市场中有持续的需求,只能被视为主力操盘,多见于小市值山寨币的行情中,这种牛市出现的目的只有一个:拉高出货;

所以对于BTC来说,我们需要看到的牛市是一个具有长期持续性,买盘不断涌现,价格不断升高的长期过程,这种结构对应了需求的长期旺盛,说明人们是在货真价实的进行:买入、持有、长期持有的这一过程;

我们可以分别从3个维度来分析每一轮牛市的价格增速;

他们分别是:牛市持续的时间、牛市带来的涨幅以及牛市进程中的动能;

如图所示:

为了能够和当下这轮牛市做一个公平的对比,我在这里统一采用相同结构区间来计算价格的平均每日涨幅%;

对应区间均为一轮牛市的早期酝酿阶段,也就是从最低点到价格刚突破新高并在之前的历史高点附近震荡时的这段行情;

用这期间的价格涨幅除以其持续的天数,可以得出,最近3轮牛市的早期趋势阶段,其上涨速度确实是在逐步下降的,分别是1.10%、0.71%和当下0.65%的平均每日涨幅;

也就是说,即使当下的BTC立即走出突破新高的疯牛行情,在这轮牛市的早期酝酿阶段,其上涨速度也永远的低于前两轮牛市了,更不用说如果BTC当下继续维持震荡,这个0.65%的数值还会随着时间继续降低了;

这么看起来的话,本轮牛市确实涨的慢。

接下来我们再看看价格动能:

如图所示,下面3张图表分别对应了2017、2020、2024年BTC价格首次破新高后,在ASR-VC趋势指标上的表现:

2017年3月

2020年12月

2024年3月

一眼看上去似乎能够发现明显的不同;

前两次价格突破历史新高后都出现了不同程度的深度回调,但这些回调有一个特点,就是他们没有破坏原有上行通道的趋势强度,图中的绿色中轨线始终保持着上行,而当下的行情中,日线级别的绿色通道中轨出现了几乎走平的状态,这是历史上从未出现过的情况;

另一方面,值得注意的是,前两次价格经过深度回调后,在第二次或第三次向历史前高进行测试的时候就顺利实现了突破,从而走出新的强势多头行情,而当下的情况却是连续出现多次测试,均未能走出强势多头行情;

结论:从这个层面上来讲,我们当下经历的这轮牛市早期酝酿阶段在趋势动能上远不如前两轮牛市。

虽然这并不意味着这轮牛市可能见顶了,但是从一轮牛市整体结构的角度上来看,本轮牛市的基础没有打好,需求不够持续,所以才导致了在前高位置震荡如此之久;

那么基础薄弱的原因是什么呢?

接下来我们再从流动性角度来进行对比!

二、这轮牛市的总体流动性是否比过往牛市差?

虽然总体流动性水平不能绝对反映价格的涨跌,但流动性水平可以决定价格拉升的上限;

观察加密货币市场的总体流动性水平,主要通过场内流动性和场外流动性两个方面来进行;

-

场内流动性一般指已经通过法币兑换成稳定币或加密货币的资产,反映在图表上就是稳定币的总市值;

-

而场外流动性一般指全球流动性,更具体的可以表现为美元净流动性,反映在图表上就是美联储的资产负债表减去一系列美元财政账户的存款项;

首先,我们来看场内流动性,也就是稳定币的市值在过去两轮牛市中的表现,因为USDC与DAI出现的时间较晚,我们先单纯从USDT开始看;

如图所示,为了符合当下BTC价格位于前高附近随时准备突破的市场节奏,我们对比上轮牛市同时期的USDT市值水平,他们分别是:历史前高时的USDT市值与当下牛市即将突破历史新高前的USDT市值水平;

可以看到,上轮牛市在彻底突破20000大关前,USDT的市值对比2017年牛市见顶时的市值水平,已经有了187亿美元的涨幅,说白了就是,价格回到同一个位置时,USDT已经比当初多了187亿美元了;

这187亿美元的额外流动性,就是上轮牛市在早期打下的基础,考虑到BTC的价格与当下不同,我们还要关注USDT市值在这个时期内的涨幅,可以看到,上轮牛市彻底突破历史新高前,USDT的市值已经出现了1680%的增幅了!

然后再看当下这轮牛市,同样条件下,USDT的市值增长达到了385亿美元,但涨幅仅有52.16%,注意,虽然市值总量确实比上轮牛市高,但BTC的价格可完全不同了;

也就是说,因为BTC的历史前高不同,所需要进行突破的流动性必然也不同;

我们简单的用价格比例进行换算:

$69000 / $20000 = 3.45

187亿 x 3.45 = 645亿

也就是说,如果当下这轮牛市要实现与上轮牛市同样的突破行情,当下我们需要USDT的市值相对上轮牛市顶点水平高出645亿美元;

也就是说,当下市场增加的这额外的385亿美元是不够的,这轮牛市的总体流动性相对上轮牛市也是不足的;

你肯定会说“你不算上其他稳定币,这不耍流氓么?”

好,接下来我们计算USDT+USDC+DAI三大稳定币的表现再看看:

如图所示,我不仅加上了USDC和DAI,还加上了BTC的现货ETF净流入,可以看到当下这轮牛市的场内流动性增加确实多了不少,达到了509亿美元;

而上轮牛市彻底突破前的场内流动性增加达到了220亿美元;

如果按照同样的比例比较上轮牛市:

220亿 x 3.45 = 759亿

而我们当下这轮牛市的流动性积累只有509亿美元;

759亿 – 509亿 = 250亿

也就是说,当下这轮牛市想要复刻上轮牛市走出前高附近震荡几周后就直接突破的行情,还需要至少250亿美元的流动性增量;

很明显,正是因为缺了这个250,所以我们当下这轮牛市才会在前高附近半死不活的震荡了整整一个季度!

也就是说,当下这轮牛市的流动性积累,确实不足!

但是问题也来了,缺了这个250,是不是就无法突破了?

我个人认为,不一定,重点在于流动性能否保持继续增加,也就是说,假如未来还要震荡3个月,但在这3个月期间,“稳定币+ETF+香港ETF”带来的流动性增量逐渐达到了200亿以上的水平,那么我们就能很顺利的彻底突破历史前高,远离这个让人恶心的不要不要的区间了;

但是,当下的情况确实不容乐观,因为稳定币的增加已经陷入停滞了,而ETF的净流入在经过一周短暂的爆量后,能否继续走出持续性的流入,还是未知数;

下图显示了最近三个月以来稳定币的市值走势及ETF的每周净流入水平:

看得出来,稳定币总市值的增长已经明显停滞了,后续很可能会开始选择方向,若总市值保持横盘还好,最怕的就是稳定币市值开始缩水流出,这会对本轮牛市造成极大的威胁;

同时由于稳定币没有了新增流动性,但最近一个月ETF的净流入开始恢复,从而导致了在稳定币市值没有大幅变化的情况下,BTC价格开始逐步反弹的行情;

你可能会好奇为什么最近一到周末BTC就会进入极端缩量横盘的走势,上面这张图表解释了这个现象的成因,因为场内稳定币资金已经完成了博弈,BTC的价格更容易受到ETF的影响,所以只有在美股开盘期间才会恢复流动性;

所以,当下最需要关注的便是稳定币市值是否能够走出新方向,向上走的话,一定是等来了什么宏观数据上的长期利好,BTC便能在额外流动性逐步充足的情况下出现对当下这个区间的正式突破;

向下走的话,那么必然会导致更加长期的震荡与回调,说白了就是,目前的BTC闯关速度过快,来到了BOSS(历史前高)面前发现打不过,必须要再充值250亿美元增强战力才行,不愿放弃的BTC选择在BOSS房门口打怪练级,直到充值足够金额后就会发起最终的挑战;

结论:本轮牛市与过往牛市确实不同,前期走的太快,导致当下只能用时间换空间,若能在当前区间维持足够久,且流动性继续增加,那么最终依然能够突破,若不小心跌破区间且流动性开始缩水外流,那么牛市很可能提前终结;

既然提到了宏观,接下来该说场外流动性,也就是美元净流动性了;

关于这部分因为涉及到了太多宏观内容,我只能单纯的做一个对比,如图所示:

我们还是采用与场内流动性类似的对比方法,可以看到,上轮牛市在最终突破历史前高时,外部环境下的美元净流动性已经增加了14330亿美元,达到了33.25%的增幅;

而当下这轮牛市早期不仅没有出现外部美元净流动性的增长,反而还出现了8571亿美元的缩减,达到了12.22%的缩水。

这似乎刚好可以解释为什么当下这轮牛市场内流动性的积累远不如上轮牛市,很明显,外部环境并不是一个流动性富足的状态;

但即使如此,如果仔细看蓝色的美元净流动性曲线,最近一年的整体表现是震荡上行,也就是说,虽然整体流动性不足,但至少最近一年是处于缓慢增长的状态;

而BTC在如此恶劣的外部环境下,依然走出了短暂新高的行情,说实话,如果过去那轮牛市里从美元分流到BTC的流动性的比例只有(220/14330)1.5%的话,当下这轮牛市的分流比例有可能达到了(509/5692)8.9%!

这代表着传统资本对于BTC的信任程度与青睐程度达到了一个新的水平!

从这个角度来说,本轮牛市确实也与过往牛市不同,大环境很差,全班考的都不好,但BTC至少还能排在前5名,尤其是英伟达取得全班第一的情况下,BTC表现的已经很不错了!

流动性的环节就到此为止了,还有一点就是关于媒体关注度的问题。

三、当下这轮牛市与过往牛市相比,是否关注的人更少了?

先抛结论,答案为是!

对于加密货币行业的从业者或交易者来说,似乎BTC是这两年来全球关注的重心,但事实上,至少从数据层面上来说,结果很令人失望;

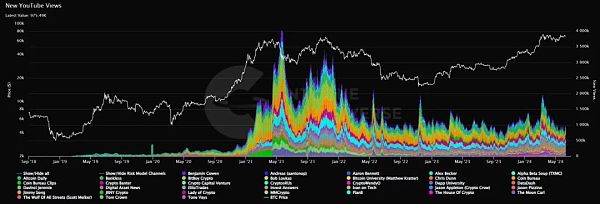

如图所示,这是最近5年来油管上所有从事BTC相关频道的视频浏览量,你能清晰的看到,属于BTC的高光时刻是2021年的牛市,而当下这轮牛市,不论是关注度还是话题热度都不如从前了!

一个令人难过的事实:当BTC突破69000的历史新高时,在油管上的热度还不如当初FTX暴雷时的高。。。

但是如果我们还是按照先前价格突破历史新高时的方式来对比的话,数据上还是要比过去好很多的,这说明,如果未来BTC的价格若能继续走出强势的行情,一度突破10万美元大关时,这些沉寂已久的韭菜们还是会回来的!

结论:从社交媒体的角度来看,本轮牛市与过往牛市没有太大的区别,BTC已经实现了社交媒体常态化,尤其是在当下这个逐渐美股化的市场中,广大韭菜的关注已经远没有过去牛市那么重要了;

好了~

以上就是关于“本轮牛市是否比以往牛市更加复杂?”这个问题的全部回答了,码了将近1万字回答这么一个仅有15个字的问题,确实有点过分了!

全文用时12h写完,在写的过程中我也反复进行了研究 ,尤其是场内流动性那块,本来写了一大堆发现对比逻辑有问题,只好全删了,然后重新计算,一度想要放弃。。。

不过我很享受这个画图研究的过程,你看完本文也许并不能获得太多有效信息,尤其是大部分都会忘记,但我写完本文,可是收获了研究过程中的大量有效信息,所以非常满足!

以上!

感谢阅读!